そもそも確定申告って何?

確定申告概要

- 所得税などを支払うための手続き

- 提出期間:2月16日~3月15日

- 対象期間:前年1月1日~12月31日

確定申告とは、収入金額から経費を差し引いた所得を申告し、それにかかる税金を確定、支払うための手続きです。

どれだけの収入があり、どれだけの経費がかかったかを正しく税務署に申請することで、払いすぎた税金の還付やさまざまな特別控除などを受けることができます。

毎年、2月16日から3月15日までが申告期間となっており、前年1月1日から12月31日までの1年間の所得が対象です。

家を売却したら確定申告しないといけないの?

確定申告が必要な人・不要な人

- 確定申告が必要な人・・・譲渡所得がプラスになった人

- 確定申告が不要な人・・・譲渡所得がマイナスになった人

- 確定申告をした方が良い人・・・家を売った人全員

家を売却したら、必ず確定申告をしましょう。

家を売却すると売却金額が手に入り、それが所得(譲渡所得)とみなされるため、譲渡所得プラスになれば確定申告が義務付けられます。

譲渡所得がマイナスになれば確定申告は不要ですが、しなければ損をすることになるかもしれません。

家は大きな財産なので、売るだけでも大変な労力です。

そのうえ、確定申告なんて面倒くさくて仕方がないところですが、税金が還付されたり特例が適用されたりなどがあるので、必ず確定申告をしてください。

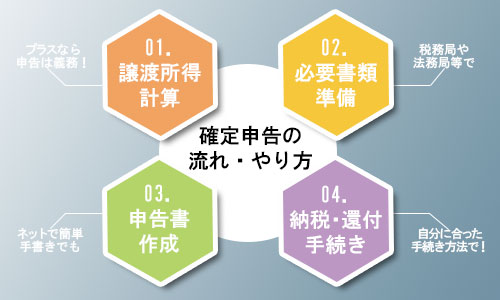

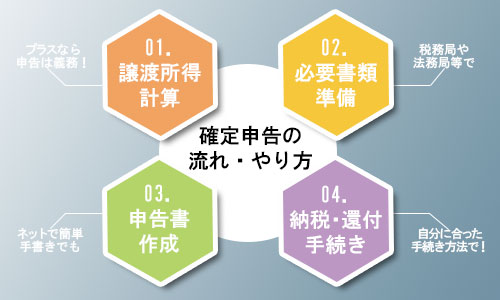

どうやるの?確定申告の流れとやり方

①譲渡所得の計算/家の売却における所得の求め方

譲渡所得=売却価格-(取得費+譲渡費用)

- 譲渡所得・・・土地や建物などを売却した際の所得

- 取得費・・・家を買ったときの購入額から減価償却費を差し引いた費用

- 譲渡費用・・・仲介手数料やリフォームなど家を売るにあたって発生した費用

家の売却による所得は、上記計算式によって導き出されます。

これで譲渡所得がプラスになれば確定申告は義務ですが、マイナスになれば確定申告は原則必要ないということになります。

減価償却費について

家は年数がたつにつれて劣化し、価値が下がっていきます。

それを費用に計上するために計算されるのが減価償却費です。

償却率はこちら

| 家の構造 | 耐用年数 | 償却率 |

|---|---|---|

| 木造 | 33年 | 0.031 |

| 軽量鉄骨 | 40年 | 0.025 |

| 鉄筋コンクリート造 | 70年 | 0.015 |

※端数がある場合、6ヶ月未満は切り捨て、6ヶ月以上は切り上げ

②必要書類の準備

| 書類 | 入手場所 | 備考 |

|---|---|---|

| 申告書B(第一表・第二表) | 税務署 | |

| 申告書第三表 | 税務署 | |

| 譲渡所得の内訳書(確定申告書付表兼計算明細書) | 税務署 | ※譲渡益が出た場合 |

| 居住用財産の譲渡損失の金額明細書 | 税務署 | ※譲渡損失が出た場合 |

| 登記簿謄本 | 法務局 | |

| 購入、売却時の売買契約書 | 自分 | コピー可 |

| 仲介手数料等領収書 | 自分 | コピー可 |

必要書類記載参考URLはこちら↓

申告書に添付・提示する書類|国税庁

③申告書の作成

- インターネットで作成

- 手書きで作成

インターネットで作成する方法

- 書類を税務署に取りに行かなくて済む

- 確定申告書等作成コーナーからインターネット上で申告書が作成できる

- 提出方法はe-TAXで送信か印刷して郵送

現在は、国税庁が管理する確定申告書等作成コーナーから手軽に申告書を作成することができます。

この確定申告書等作成コーナーは、画面の案内に従って金額などの情報を入力すれば、申告書などが作成できるようになっています。

サイト内にはわかりやすい手引きがあるので、それを見ながら入力すればだれでも簡単に作成が可能です。

提出方法は、確定申告書等作成コーナーのe-Taxシステムを使う方法と印刷して郵送する方法の2通りがあります。

確定申告書等作成コーナーのe-Taxシステム

申告書を電子データの形式で送信する提出方法です。

書類を印刷したり郵送したりといった手間はいりませんが、利用するには下記が揃っていないといけません。

-

- マイナンバーなどの電子証明書

- ICカードリーダライタ・・・ICカードに記録された電子情報を読み取る機器

- 公的個人認証クライアントソフトVer3.0(PCにインストール)・・・なりすまし申請や通信中にデータ改ざんがされていないことを確認するためのソフト

- ルート証明書(PCにインストール)・・・証明書の発行元の正当性を証明するもの

etc…

確定申告書等作成コーナーはこちら↓

国税庁:確定申告書等作成コーナー

手書きで作成

- 記載例を参考に記入する

- 困ったときは税務署に電話

- 確定申告無料相談会をチェック

手書きで作成する場合は、書類を準備したのちに国税庁公式サイトにある記載例を見ながら作成しましょう。

わからないところは、管轄の税務署に電話すれば丁寧に教えてもらえます。

また、確定申告書の提出時期になると税理士による無料相談会が各地で開催されます。

各地の税理士会ホームページや広報などを確認し、チェックしておくといいでしょう。

各書類の記載例はこちら↓

平成29年分譲渡所得の申告のしかた(記載例)|国税庁より

④納税・還付手続き

確定申告書類を提出した後、提出書類などに問題がなければ納税すべき税金や還付金が決定します。

納税方法

- e-Tax

- 振替納税

- 現金納付

- クレジットカード納付

還付手続き方法

- 預貯金口座への振込

- 最寄りのゆうちょ銀行各店舗又は郵便局での現金受取

詳しくはこちら↓

納税・還付手続について:平成29年分 確定申告特集

確定申告は絶対やるべき!所得税キャッシュバックや減税の代表的な特例

マイホーム売却の代表的特例

居住用財産を売却した場合の 3,000 万円控除の特例

居住用財産を売却した場合の軽減税率

特定の居住用財産を売却した場合の買い替えの特例

居住用財産の買換え等の場合の譲渡損失の損益通算及び繰越控除の特例

特定居住用財産の譲渡損失の損益通算及び繰越控除の特例

特例を受ける場合に必要な書類はこちら↓

特例の適用を受ける場合に申告書に添付する書類

平成29年分譲渡所得の申告のしかた(記載例)|国税庁

譲渡所得のプラスマイナスに関わらず確定申告をすると、特例が適用されて減税されたり税金が還付されたりすることがあります。

特例が適用されるにはそれぞれいくつかの条件がありますが、共通して言えることは確定申告をしなければ適用されないということです。

また、提出書類が特例によって異なるため、注意が必要です。

確定申告しないとどうなるの?

確定申告をしなければ・・・

- 延滞税を支払わなければならないかもしれない

- 脱税したことになってしまう可能性がある

家や土地に限らず不動産の売買をすると、不動産に関する権利関係などを示す登記情報が税務署に届くようになっています。

税務署には不動産の売買があったことがわかっているので、確定申告をしないでいると税務署から通知があります。

もし、納めるべき税金があるにも関わらず確定申告をしないでいると、脱税したことになってしまいます。

また、定められた期限までに税金を支払わなかった場合、延滞税を請求されます。

延滞税は法律で定められた期日の翌日から、完納した日までの日数に応じて計算されます。

確定申告をして所得税を確定し、きちんと支払わなければ、余計な税金まで支払う羽目になるということです。

還付できるものを申告せずにいる場合は罪にはなりませんが、損をすることになってしまいます。

どちらにしても、家を売却した際は必ず確定申告をしたほうがいいということです。

まとめ

家を売却して利益を得た場合、税金を支払わなければならないので確定申告が必要です。

確定申告によって税金を確定して納税しないと、延滞税を支払わなければならなかったり脱税したことになってしまったりします。

また、利益を得ていない場合は確定申告する必要はありませんが、特定の条件を満たせば確定申告によって特例が適用され、所得税の還付が受けられます。

よって、家を売却したら利益の有無に関わらず、必ず確定申告をしましょう。

確定申告の方法は、インターネットで確定申告書等作成コーナーから行うのが便利です。